建設業のインボイス制度、注意点をチェック

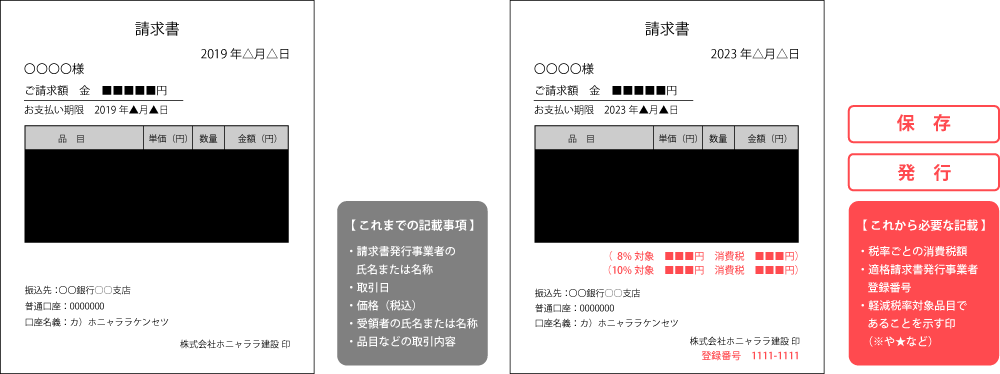

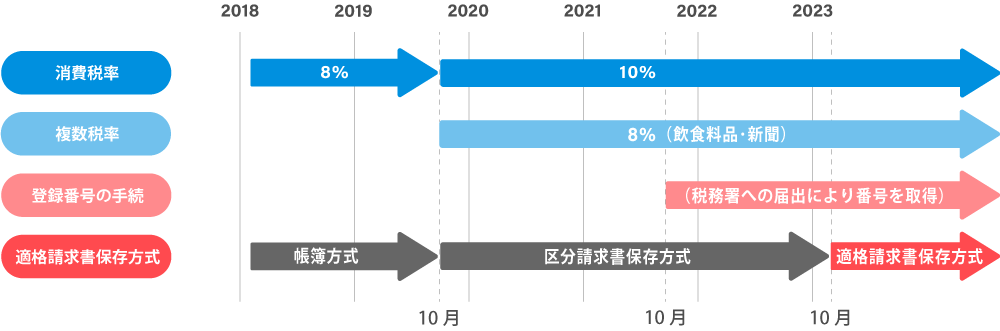

2019年10月に消費税が8%から10%へ引き上げられ、軽減税率が導入されたことから、請求書には税率ごとの税込金額の記載が必要となる「区分記載請求書等保存方式」が始まりました。そして2023年10月からは、複数税率に対応した消費税の仕入れ税額控除の方式として、適格請求書等保存方式(インボイス制度)が導入されます。

CONTENTS

01.適格請求書等保存方式(インボイス制度)とは

02.適格請求書等保存方式(インボイス制度)が与える影響

03.適格請求書発行事業者の登録手続き

04.インボイス制度対応に向けた経理業務対策

適格請求書等保存方式(インボイス制度)とは

適格請求書等保存方式(インボイス制度)とは、売り手が買い手に対して正確な適用税率や消費税額等を伝えるための、記載要件を満たした請求書等(=適格請求書)を発行・保存しておく制度です。適格請求書の保存と、税率で区分経理した帳簿記載がなければ、仕入税額控除が認められません。

適格請求書等保存方式(インボイス制度)が与える影響

適格請求書発行事業者の登録申請が必要

適格請求書には、区分記載請求書等に必要とされる記載事項に加え、「適格請求書発行事業者の登録番号」と「適用税率及び税率ごとに区分した消費税額」の記載が必要となります。このうち、登録番号については適格請求書の発行を希望する事業者の申請によって税務署が付番するものですので、事業者は適格請求書発行事業者の登録申請が必要となります。

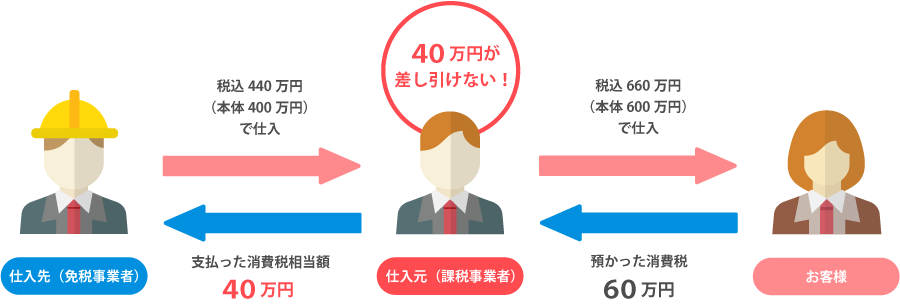

免税事業者や消費者からの課税仕入れにかかる消費税額控除が不可

適格請求書等保存方式(インボイス制度)の導入後は、免税事業者や消費者など適格請求書発行事業者以外から行った課税仕入れに係る消費税額を控除することが出来なくなります。免税事業者と取引を継続する適格請求書発行事業者は、制度導入前では控除できていた消費税相当額を負担することとなります。

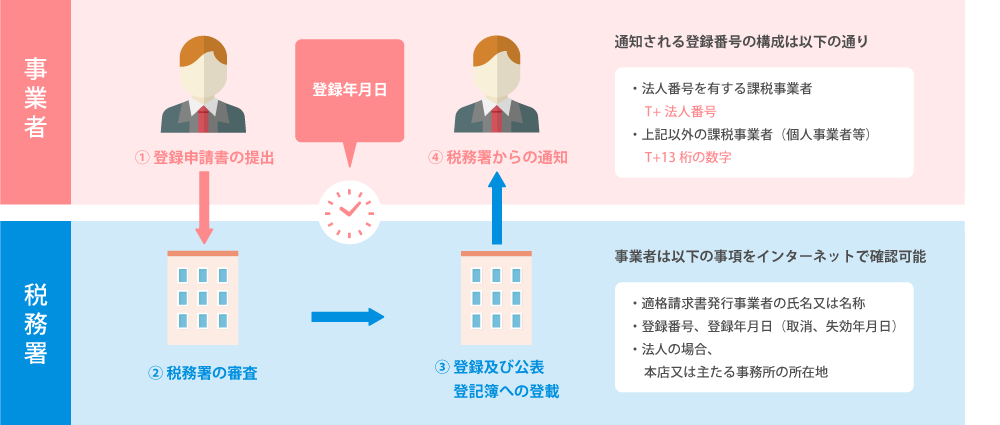

適格請求書発行事業者の登録手続き

適格請求書発行事業者となるために、事業者は税務署長に「適格請求書発行事業者の登録申請書」を提出し、登録を受ける必要があります。この登録を受けられるのは、課税事業者のみです。尚、適格請求書発行事業者は、基準期間の課税売上高が1千万円以下となった場合であっても、免税事業者にはならず、消費税及び地方消費税の申告義務が生じます。

登録申請書は、2021年10月1日から提出が可能です。適格請求書等保存方式が導入される2023年10月から登録を受けるためには、審査に一定の時間を要することから、遅くとも2023年3月末までに登録申請書を提出する必要があるとされています。

インボイス制度対応に向けた経理業務対策

これまでの請求書に、税率ごとの消費税額や適格請求書発行事業者の登録番号などの記載が新たに必要となる適格請求書等保存方式(インボイス制度)の導入。区分記載請求書等保存方式の導入時には、建設業に大きな影響はありませんでしたが、制度導入後は取引先によっては思わぬ負担を強いられることになります。制度の仕組みを事前に理解し、事業者登録等の準備を進めましょう。

また、制度導入後は請求書に必要な記載が増えることで経理担当者の負担が大きくなります。

「建設業独自の習慣にシステムが対応しておらず不便だ」

上記のような課題でお悩みの方は、建設業向けERPシステムの導入をお勧めします。

建設・工事業向けERPシステム「PROCES.S」は、統合データベースで基幹業務に必要なデータ・マスタを一元管理し複数システムへの二重入力を排除することが可能です。会計・原価管理・JV管理等、建設業特有の業務に標準で対応しているのでカスタマイズの必要はありません。

本記事の関連記事はこちら

【参考】

・国税庁「消費税の仕入れ額控除の方式として適格請求書等保存方式が導入されます(令和2年6月改訂)」

・国税庁「No.6498 適格請求書等保存方式」